故人が残した小銭も対象?

国税庁は、遺産相続の課税対象を「金銭に見積もることができるすべての財産」としています。具体的には、土地や建物、株式や公社債などの有価証券、預貯金、そして現金などです。小銭でも、故人(被相続人)が所有していた現金であることに変わりはありません。遺産として申告し、相続した人が相続税を納めるのが原則です。たとえ記録が残らないようなタンス預金でも、正直に申告しましょう。

なお、遺産相続の申告期限は、相続の開始を知った日の翌日から起算して10ヶ月目までです。一般的には、被相続人が亡くなった日の翌日から数えます。このときまでに申告を行い、相続税が発生すれば納税しなければなりません。もしも、申告の期限が遅れると、加算税や延滞税がかかる場合があります。

祖父の遺産を相続する可能性

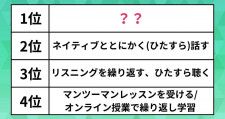

民法で定める相続人の範囲を法定相続人といいます。必ず相続人になるのは、被相続人の配偶者です。配偶者を除く相続順位は、1位が子ども、2位が父母や祖父母など直系尊属、3位が兄弟姉妹となります。子どもが他界しているときはその子どもである孫が相続し、子どもや孫がいない場合は父母が相続します。

つまり、被相続人が祖父なら、孫の立場で遺産を相続できるのは自分の親が他界している場合です。曽祖母や祖父の兄弟姉妹が存命でも、相続順位が上になる子どもがいないときは、その子ども(孫)が代わりに相続できます。祖母が存命であれば、祖母とともに祖父の遺産を相続します。ただし、被相続人が遺言書を残しているときは、遺言書の内容が優先されるため注意が必要です。

相続する際の注意点

被相続人に債務があれば、相続財産から控除されます。葬式費用についても、相続財産から差し引くことができます。小銭でも、総額が数百万円になれば葬式の費用を出すことは可能でしょう。被相続人に借金があった場合は、返済にあてられます。そして、残った分が課税対象になります。

ただし、負債額が相続財産を上回るときは注意しなければなりません。相続するときは、マイナスの遺産も引き継ぐことになるためです。相続する資格があっても、被相続人が負債を抱えていないかどうか確認しておく必要が出てきます。もしも、マイナスの遺産のほうが多いなら、相続を放棄したほうがいいかもしれません。

なお、相続税には基礎控除があります。基礎控除額は「3000万円+(600万円×法廷相続人の数)」で計算されます。そのため、基礎控除額内に遺産が収まっていれば相続税はかかりません。今回のケースのように数百万円であれば、各人の課税価格の合計が基礎控除を超えていない場合は相続税は発生しないと考えることができます。

小銭でも相続の申告は必要

たとえ小銭でも、被相続人が所有していた財産であれば相続対象です。思わぬタンス預金が出てきたときは、そのまま使っていいと思う人もいるかもしれません。しかし、法定相続人が誰になるか理解し、該当者に報告して相談する必要があります。勝手な判断をして、後でもめることのないよう注意しましょう。また、基礎控除額より低い額で実際には非課税でも、念のため申告しておくほうが無難です。

出典

国税庁 相続税のあらまし

国税庁 No.4132相続人の範囲と法定相続分

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー

監修:高橋庸夫

ファイナンシャル・プランナー

プロバイダならOCN

プロバイダならOCN