相続税が課税された人の割合は、2021年では約9.3%でした。ただ、地域によっても異なり、東京ではなんと18.1%となっています。相続税はいくらからかかるのか、相続財産に加えるもの、控除できるものにはどんな財産があるのかなどを解説します。

1.実際に相続税がかかっている人は案外少ない?

2021(令和3)年の死亡者数は143万9,856人、そのうち13万4,275人の相続で相続税が課税されました。課税割合にすると約9.3%。つまり、実際に課税があった被相続人の数は100人のうち約9人ということです。案外少ない、と思われる方が多いのではないでしょうか?

ただ、地域によって課税割合は変わります。東京では18.1%、神奈川では14.1%と、やはり地価が高い影響を受けて首都圏は課税割合が高い傾向にあります。ちなみに、課税があった被相続人1人に対する相続税額はなんと平均1,819万円とのことです。相続税が課税されるケースは多くないものの、かかるときは納税額が結構多い、という状況ですね。

※死亡者数は厚生労働省「人口動態統計」、その他は国税庁「相続税の申告事績の概要」より。

2.相続税がかかる相続財産にはどんなものがある?

相続税とは、亡くなった人(被相続人)の遺産を相続した人にかけられる税金で、相続財産が基礎控除を上回った部分にかかります。

相続財産には以下のようなものがあります。

・現金、預貯金、株式や債券などの有価証券、貴金属や宝石、土地や家屋、書画骨董品、事業用財産など「お金」に見積もることができるすべての財産

・死亡退職金や死亡保険金など(=みなし相続財産)

・相続時精算課税制度を使って生前贈与を受けた財産(贈与時の価格を加算)

(ただし、年110万円の基礎控除部分については加算しない)

・亡くなった人の死亡日以前7年間に贈与された財産

(2024年1月より生前贈与財産の持ち戻し期間が3年から7年に改正されたことを受けて、延長された4年間の贈与分については100万円までは加算対象外にできる)

相続財産は亡くなった時点で被相続人が所有していた財産だけとは限らない点には注意が必要ですね。

逆に相続財産から控除できるもの、相続税がかからない非課税財産もあります。

<相続財産から控除できる主なもの>

・被相続人の債務等(ローン、未払金、被相続人が納めるべき税金のうち未納分など)

・通夜、葬式費用、告別式にかかった費用、火葬や納骨にかかった費用、遺体や遺骨の回送にかかった費用、お寺へのお布施などの支払いで相続人が負担したもの

<主な非課税財産>

・墓地や墓石、仏壇、仏具、神を祭る道具など日常礼拝をしている物

・相続人が受け取った死亡保険金や死亡退職金のうちの一部

非課税限度額=500万円×法定相続人の数×その相続人が取得した保険金等の合計額/相続人全員が取得した保険金等の合計額

例)妻を受取人とした死亡保険金2,000万円:子を受取人とした死亡保険金1,000万円

法定相続人:妻・子2人の合計3人

妻の非課税財産=500万円×3人×2,000万円/3,000万円=1,000万円

結果、2,000万円−1,000万円=1,000万円がみなし相続財産として妻の課税価格に加算されます。

もちろん、金の仏壇や骨董価値のある仏壇など投資対象としているものは非課税財産にはなりませんし、香典返しの費用や墓石・墓地の購入費用、法要の費用なども控除できません。つまりお墓や墓石をローンで購入して、完済する前に亡くなってしまった場合には、その残ったローンは控除することができない、ということです。

また、相続人以外の人が取得した死亡保険金や死亡退職金には、非課税枠の適用はないことにも注意が必要です。

3.相続税を計算する際には基礎控除額がある

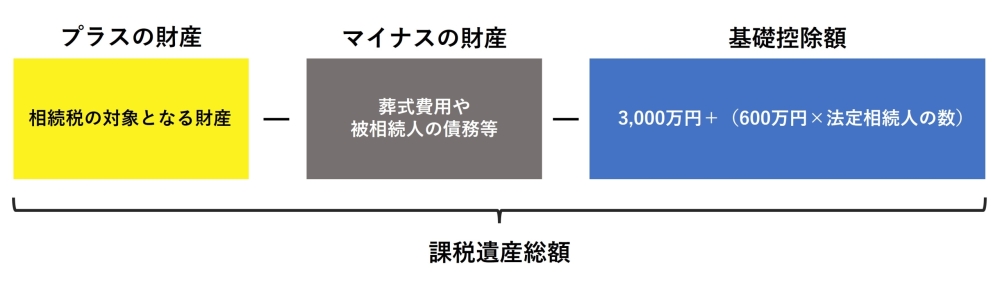

実は、相続財産から控除できる債務等を控除した残りすべてに課税されるわけではなく、「基礎控除額」を差し引くことができます。「基礎控除額」は以下のように計算します。

相続税の基礎控除額=3,000万円+(600万円×法定相続人の数)

例えば、父親が亡くなり、相続人が母親、子2人とすれば、「3,000万円+600万円×3人=4,800万円」が基礎控除となり、課税遺産総額がこの基礎控除額を超える場合には、相続税の申告をしなければならない、というわけです。言いかえれば、基礎控除額以下であれば、相続税はかかりませんし、原則、相続税の申告をする必要もない、ということです。

課税遺産総額をイメージにすると以下の図のようになります。

なお、法定相続人の数は、相続の放棄をした人がいても、その放棄がなかったものとして人数に含めることができます。また、民法上は養子の数に制限はありませんが、相続税法上では法定相続人の中に養子がいる場合、法定相続人の数に含める養子の数は、実子がいるときは1人、実子がいないときは2人までとなります(特別養子は実子に含めます)。これは養子を増やすことで、基礎控除額を増やして不当に相続税を低くすることを防ぐためです。

相続人の範囲や法定相続分については以下の国税庁ホームページを参考にしてください。

No.4132 相続人の範囲と法定相続分|国税庁

相続税の仕組みの分かりやすい解説「相続税のあらまし」|国税庁

4.基礎控除以外に使える主な特例制度は?

相続税を計算する際には、

① 相続財産から基礎控除額や債務などを差し引いて課税遺産総額を出す

② 仮に法定相続分で分割したと仮定して、全体の相続税額を計算

③ 最後に、各相続人が実際に相続した財産割合で按分して、各人の相続税額を計算

といった流れになりますが、基礎控除額以外にも相続税を減らす特例があるので主なものを簡単に紹介します。

配偶者の税額軽減

夫婦間の相続については、法定相続分と1億6,000万円のいずれか多い金額まで、相続税が非課税となる制度です。例えば、相続人が妻と子1人の場合、法定相続分は妻、子どもに2分の1ずつになります。

仮に、課税遺産総額が1億円だとした場合、「1億×1/2<1億6,000万円」ですから、仮に配偶者がすべての遺産を相続した場合でも配偶者にかかる税金はゼロ、ということです。

この特例を使うには、法的な夫婦であること、遺産分割が確定していること、相続税の申告をすること、の3つが条件となります。また、この特例を使った場合には、財産を相続した配偶者が亡くなった時(二次相続時)、その相続人の相続税額が大きくなる可能性があるので使い方には要注意です。

小規模宅地の評価減の特例

自宅の敷地など一定要件を満たす土地であれば、宅地の評価額を軽減できる制度で最大80%減額になります。この特例は、高額な税負担により自宅を手放さなければならない、といったことがないよう、配偶者など残された家族が自宅に住み続けられるように創設された制度です。例えば被相続人と同居していた妻が、その居住している自宅の敷地を相続する場合、330平方メートルまでについて80%の評価減を受けることができます。

これらの特例は、もちろんすべての人が活用できるわけではありませんが、使える場合には活用を検討してみましょう。

特例制度の詳細につきましては、以下を参照してください。

No.4158 配偶者の税額の軽減|国税庁

【相続税の申告要否判定コーナー】小規模宅地等の特例|国税庁

5.相続税はいつまでに納める必要がある?

相続税の申告をする必要がある場合には、被相続人が亡くなった日(もし被相続人が亡くなったことを知らなかった場合には死亡を知った日)の翌日から10ヶ月目の日までに亡くなった人の住所地を管轄とする税務署に申告をして納税しなければなりません。もし申告漏れがあった場合には、延滞税や過少申告加算税などのペナルティが課せられるので遅れないように申告しましょう。(一定の条件を満たせば延納や物納も認められています)

なお、小規模宅地の評価減の特例、配偶者の税額軽減など特例制度を活用した場合には、たとえ相続税がゼロでも申告をする必要があるので注意が必要です。

相続財産に加算されるもの、控除できるもの、基礎控除額や遺産総額の計算方法などについてご紹介しました。相続税の計算は非常に複雑で特例等を活用する際も注意すべき事項が多くあります。相続対策を実行する際にも安易に判断するのではなく、相続に詳しい税理士などの専門家に相談してアドバイスを受けることをおすすめします。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

プロバイダならOCN

プロバイダならOCN