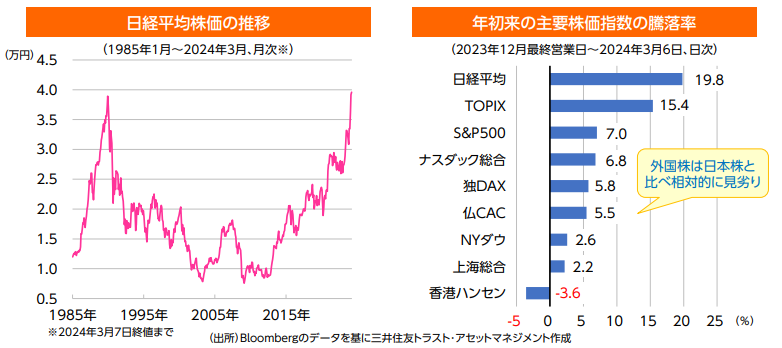

◆バブルとは言えない日本株の上昇。日経平均4万円は、単なる通過点?

年明け以降、日米独仏などの主要株価指数が過去最高値の更新を続けています。日経平均株価、TOPIXの年初来騰落率(3月6日時点)は各々+19.8%、+15.4%と突出して高い一方、S&P500指数は+7%、NYダウは+2%台にとどまっています。

日経平均は2月22日に39,000円台で引け、バブル経済期の最高値(38,915円)を34年ぶりに更新し、6営業日後の3月4日には4万円を超えました。こうした上昇ピッチの速さから、「バブルでは?」とか、「実体経済と乖離している!」といった記事も目につきますが、どう考えたら良いでしょうか?

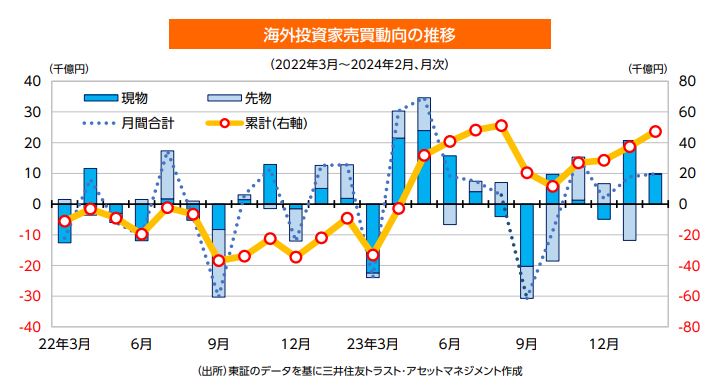

日本株式市場の上昇に「短期的な過熱感」があることは否めないものの、株価の割高・割安を示す指標は1989年当時の様な「持続不可能な」高水準ではなく、バブルには当たらない※1と言えそうです。実体経済に特段、変化がないのに株価だけ上がるのはおかしいとの意見もあります。しかし、海外投資家の大規模な買い越し継続は、彼らが昨年来の日本の「変化」にようやく気づいてきた証左とも言えるのではないでしょうか?

※1 2024年2月22日 投資インサイドアウト Vol.281 「日経平均株価が過去最高値を更新!」ご参照

◆日本株上昇は「スピード違反」の感はあるが、想定どおりの動き

2024年の日本株式市場の注目点※2として、(1)デフレ脱却、(2)東証の市場改革、(3)新NISA(少額投資非課税)制度、(4)日本の相対的優位性の4つを想定していました。(1)〜(3)は各々、日本経済、日本企業、日本の個人投資家の「変化」と換言できますが、年明け以降、こうした変化が期待以上に進んでいる模様です。

一方、(4)は主に中国経済の先行き不透明感を背景に日本が再評価されるとの趣旨でしたが、こちらも予想以上の動きとなりました。また、昨年末時点では予想できなかった5つ目のポイントとして、生成AI向け半導体で1人勝ち状態の米エヌビディア株の更なる急騰が挙げられます。先端半導体製造に不可欠な部材、装置を有する日本企業への買いが日経平均株価の高値更新の原動力となりました。

※2 2023年12月20日 投資のヒント 「日本株、2024年の注目点」ご参照

◆日本経済や日本企業の変化は加速気味。個人投資家の「伸びしろ」は大きい

日銀総裁が2月、「日本経済はインフレの状態にある」と発言、賃金・物価の好循環がこの先、更に強まるとの見通しを示しました。足元でも、+6%、+7%といった大幅な賃上げニュースが日々報じられています。日銀による金融政策の正常化は、海外投資家に「デフレ脱却」をあらためて印象付けそうです。

日銀の政策修正を「利上げ」(=悪材料)と受け止める向きもありますが、物価を差し引いた実質ベースでは日本の政策金利は大幅なマイナス状態が続くとみられ、海外と比べた相対的な株価の割安感は維持されそうです。

2023年4〜12月期の国内企業の決算では、企業の収益力の改善や積極的な株主還元姿勢が確認できました。トヨタ自動車は2月5日、2024年3月期の連結営業利益を4.9兆円に上方修正しました。円安のほか販売台数増加、値上げ浸透など競争力の高さが背景にあります。同社株は決算以降、上場来最高値の更新が続いていますが、EV需要の伸びが一服し、米テスラ株の下げが続く一方で、同社のHV(ハイブリッド自動車)技術が再評価されている面もあります。

昨年3月、東証による低PBR(株価純資産倍率)企業に対する改善要請が契機となったガバナンス改革の動きも一段と進展しています。三菱商事は2月、追加で5千億円の自社株買いを公表、配当と合わせて今年度の純利益の9割以上を株主に還元する方針を公表しました。また、3月5日、資本効率の改善や株主還元の拡充を公表した大林組の株価が前日比+20%強の急騰となりました。既にPBRが1.5倍超の三菱商事や保守的とみられていたゼネコン会社の取り組みは、未だ改革に消極的な企業に大きなプレッシャーとなります。金融庁の「要請」のもとながら、大手損保4社が政策保有株の全売却方針を表明したことも大きな「変化」です。2月の業種別騰落率は保険業が+11%と33業種中で2位となりました。

一方、新NISA開始後も、個人投資家の米国株、外国株選好に大きな変化はなさそうです。日本株買いを進めてきた海外投資家は期待はずれかもしれません。ただ、これまで「投資=怖いもの」と考えてきた多くの人々のマインドが変化してきたことは確かです。外国株人気も、米国株の上昇、円安進行による好リターンが背景にあり、今後は日本株が見直される余地は大きいと思われます。

◆脱・中国の流れは続く

年明け以降、香港や上海市場で中国株が一時急落しました。不動産不況など中国景気の先行き懸念、米中対立激化への不安、中国当局の政策期待の後退を背景に海外投資家の売りが続いたほか、中国の個人投資家からは、当局の政策への不信からパニック的な投げ売りが出ました。

こうした中、「代替投資先」として日本市場への資金流入が予想以上に加速した模様です。中国当局による一連の市場テコ入れ策(政府系ファンドによる買い支え、空売り規制の強化)を受けて株価は反発したものの、こうした「対症療法」だけでは海外投資家の資金は戻りづらいとみられます。

3月5日に開幕した全人代(全国人民代表大会、国会に相当)でも構造改革や不動産不況の打開へ向けた目新しい施策が出なかったこと、11月に米大統領選挙を控える中、米中関係の好転は期待しづらいことから、当面は中国の「代替先」として日本株買いや日本への投資が続きそうです。

◆今後の見通し

日本株が選好されやすい材料には事欠かないものの、短期的に急上昇した株価が一時的に10%程度下落する(=調整局面入り)ことは、普通に起こることです。調整の引き金として、(1)日銀の政策修正による円高進行や、(2)米国株、特に大型ハイテク株の下落を挙げる向きがあります。(1)の円高は輸出企業の業績悪化要因になりますが、1ドル=140円程度であれば影響も限られそうです。一方、円高は海外投資家にとって外貨ベースでの収益率向上を意味し、更なる資金流入のきっかけとなる可能性もあります。また、一方的な円先安観の後退は、個人投資家が日本株投資に目を向ける足がかりとなりそうです。

米国株の下落はどうでしょうか?そもそも日本株への資金流入は、米大型ハイテク株に資金が偏重し過ぎた反動という面もあります。無論、〇〇ショック的なイベントで米国株が暴落すれば話は別ですが、米国経済の軟着陸シナリオが維持される中、米国株の伸び悩みが日本株選好を更に強めるといった展開もありそうです。

日本の「正常化」を切り口にすると、当面の株価の上値目標は、TOPIXのバブル期超えが考えられます。TOPIX(3月7日:2,718ポイント)はバブル期の高値(2,884ポイント)まで+6.1%の上昇余地があり、単純に日経平均株価が同幅上昇した場合、4.2万円に達することとなります。

【ご留意事項】

・当資料は三井住友トラスト・アセットマネジメントが投資判断の参考となる情報提供を目的として作成したものであり、金融商品取引法に基づく開示書類ではありません。

・ご購入のお申込みの際は最新の投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。

・投資信託は値動きのある有価証券等(外貨建資産には為替変動リスクを伴います。)に投資しますので基準価額は変動します。したがって、投資元本や利回りが保証されるものではありません。ファンドの運用による損益は全て投資者の皆様に帰属します。

・投資信託は預貯金や保険契約とは異なり預金保険機構および保険契約者保護機構等の保護の対象ではありません。また、証券会社以外でご購入いただいた場合は、投資者保護基金の保護の対象ではありません。

・当資料は信頼できると判断した各種情報等に基づき作成していますが、その正確性、完全性を保証するものではありません。また、今後予告なく変更される場合があります。

・当資料中の図表、数値、その他データについては、過去のデータに基づき作成したものであり、将来の成果を示唆あるいは保証するものではありません。

・当資料で使用している各指数に関する著作権等の知的財産権、その他の一切の権利はそれぞれの指数の開発元もしくは公表元に帰属します。

(提供元:三井住友トラスト・アセットマネジメント)

プロバイダならOCN

プロバイダならOCN