(2)財務/収益力の向上・株価上昇への取り組み

日本にはバブル崩壊後、構造改革を経て、財務・収益力が格段に向上している企業が数多く存在しています。

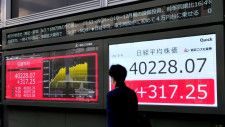

2023年3月期において、日本の上場企業の純利益合計は、前の期比1%増の39兆881億円と、2期連続で最高益を更新しました(「日本経済新聞」2023年5月19日)。

また、外国人投資家の増加や、東京証券取引所からの「資本コストや株価を意識した経営の実現に向けた対応」の要請などにより、企業は以前にも増して、株価対策を重要課題としてとらえ、株主還元・株主重視の姿勢を強めるようになっています。

その他日銀は、欧米当局が金融引き締めに動く中でも、依然として金融緩和を維持する姿勢を見せています。

企業は、バブル期に比べて安定して儲けることができる会社作りを行っているとともに、国や証券取引所は株価上昇のための道筋を作っています。

株価の割安・割高を示す指標の一つであるPERを見てみても、日本株に割高感はそれほどありません。バブル期のPERが70倍程度だったのに対し、直近のPERは15倍程度となっているからです。

ちなみに、PERは

・PER=1株当たり株価÷1株当たり純利益×100

の式により算出することができます。

この式からわかることは、バブル期には日本企業の稼ぐ力(純利益)に対して過度に株価が高くなっていた一方で、現在の株価は企業の収益に対して過熱感のない水準であるということです。これはすなわち、日本企業の財務・収益力の改善による賜物だということができるでしょう。

なお、アメリカの株式指数の一つであるS&P500のPERは、ここ数年の間15倍から20倍程度で推移しています。

近年日本は、株価上昇のための取り組みを官民一体となって行っており、以前よりも株価上昇に対する期待値は上がっていると言ってよいかと思います。

ここ10年で見ると、日米の差はほとんどない

(3)アメリカに見劣りしないここ10年の株式パフォーマンス

先ほど、バブル崩壊後32年間の株価指数を比較したとき、日米ではパフォーマンスに大きな差があると話をしました。

しかし、実はここ10年の株価指数を比較するとその差はほとんどありません。

下の図は2013年7月〜2023年7月の日経平均とNYダウの値動きを比較したチャートです(それぞれ2013年7月を100として指数化)。

日経平均が優位な時期、NYダウが優位な時期いずれもありつつ、最終的には僅かではありますが、日経平均の方がNYダウのパフォーマンスを上回っています。ここ10年で見ると、決して日本株はアメリカ株に比べて劣っていないのです。

プロバイダならOCN

プロバイダならOCN