住宅ローンを組むときに、借入期間をどのぐらいに設定すべきか迷うことがあるでしょう。返済期間が長ければ月々の負担が軽くなりますが、長い借入期間に不安を感じる人もいるかもしれません。

注文住宅の住宅ローンの借入期間は30年〜35年がボリュームゾーンです。借入期間を30年にすべきか35年にすべきか迷っている人に向けて、それぞれの違いや返済期間の決め方のポイントを解説します。

住宅ローンの返済期間は選べる

住宅ローンは、一般的に任意で返済期間を選べます。35年にすることもできれば、短いものだと20年での返済も可能です。ただし、住宅ローンの種類によって最低期間、最長期間に違いがあります。ここでは、住宅ローンの返済期間について解説します。

【フラット35】も選択可能

【フラット35】とは、住宅金融支援機構と民間の金融機関が提携した住宅ローンで、最長35年の長期固定金利が特徴です。「35」という数字が付いていますが、35年で借り入れをしなければならないわけではなく、15年〜35年の間で返済期間を選べます。ただし、完済時の年齢は80歳未満までという制限がある点に注意が必要です。つまり、【フラット35】で返済期間35年の住宅ローンを契約したいときには、45歳までに申し込まなければなりません。

住宅ローン返済期間の平均

住宅ローンの返済期間を何年に設定する人が多いのか、気になることもあるでしょう。そこで、返済期間の平均について、住宅の種類別にまとめました。

引用元:令和4年度 住宅市場動向調査報告書

費用が高額になりやすい注文住宅や分譲戸建住宅では、30年〜35年で返済計画を立てる人が多いことがわかります。反対に、比較的費用が少額となる中古住宅やリフォーム住宅については、30年未満の返済期間が選ばれているようです。

30年ローンと35年ローンの返済額比較

住宅市場動向調査報告書より、住宅ローンは30年〜35年で契約する人が多いことがわかりましたが、30年と35年でどちらの返済期間にすべきか迷う人もいるでしょう。そこで、30年ローンと35年ローンの返済額について比較します。

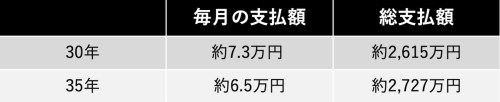

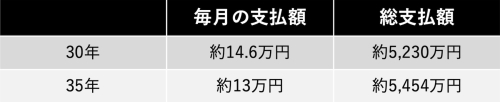

借入額2,000万円

※返済方法は元利均等、融資金利は年1.870%の固定金利(【フラット35】、2024年1月現在)

借入額2,000万円の場合は月々の支払額に8,000円の、総支払額においては112万円の差があります。借入額が比較的少ない分、支払額の差もあまり大きくないといえるでしょう。

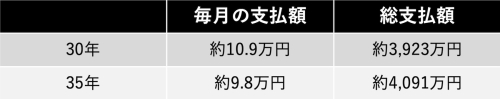

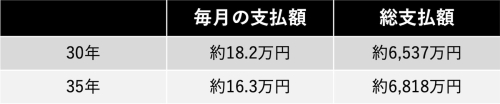

借入額3,000万円

※返済方法は元利均等、融資金利は年1.870%の固定金利(【フラット35】、2024年1月現在)

借入額が3,000万円になると、月々の支払額の差は1万1,000円で、総支払額では168万円となります。30年ローンにすると毎月1万超の負担増となるため、家計に無理がないかよく検討しましょう。

借入額4,000万円

※返済方法は元利均等、融資金利は年1.870%の固定金利(【フラット35】、2024年1月現在)

注文住宅や土地建物を購入する場合は、4,000万円以上の借り入れになることも多いでしょう。借入額が4,000万円になると、月々の支払額には1万6,000円の違いがあり、総支払額においては224万円もの差が生じます。月々の支払額だけでなく総支払額の差も大きくなるため、どちらが自分たちに合っているかよく考えることが大切です。

借入額5,000万円

※返済方法は元利均等、融資金利は年1.870%の固定金利(【フラット35】、2024年1月現在)

借入額が5,000万円となると、月々の支払額にも総支払額にもさらに大きな差が出てきます。30年ローンの場合、35年ローンより月々の支払額が1万9,000円増えます。そして、35年ローンにすると総支払額は281万円増える計算です。

住宅ローンの返済期間を決めるポイント

住宅ローンは返済期間によって、毎月の支払額や総支払額に違いがあることがわかりました。しかし、住宅ローンの返済期間を決めるときに考慮すべき点はそれだけではありません。どのような観点で返済期間を決定すればよいのかについて解説します。

完済時の年齢

15年や35年など返済期間は自由に決められますが、完済時の年齢が80歳未満という条件があるところがほとんどです。たとえば50歳で住宅ローンを組む場合は、返済期間を30年以下にしなければなりません。

もし、定年までに住宅ローンを完済したければ、定年から逆算して設定することになるでしょう。現在35歳で定年が65歳の人は、30年ローンを組めば定年までに完済できます。

総支払額

先ほど述べたように、返済期間が5年変われば総支払額も変わります。

35年ローンで2,000万円の借り入れでは、30年ローンと比較して112万多くなりますが、5,000万円を借り入れる場合の差は281万円です。借入金額が大きければ大きいほど、返済額の差が大きくなります。

総額で考えると、30年ローンのほうが、支払総額が少なくなる点についても考慮しましょう。

毎月の支払額

返済期間が短いと総支払額は少なくなりますが、その分毎月の支払額が増え、負担が大きくなります。

30年、35年と長期でローンを組むなかで、ライフスタイルの変化によって支出が増えたり、思わぬアクシデントで収入が減ったりすることがあるかもしれません。そういったことも考えながら、月々どの程度の負担なら無理なく返済できるか考えるのが大切です。

30年ローンと35年ローンで迷ったときの注意点

住宅ローンを契約するときにはいくつかの注意点があります。ここでは、30年ローンと35年ローンで迷ったときに知っておいてほしいことを解説します。

返済期間はあとから延ばしにくい

短い期間で住宅ローンを組んでみたところ、思いのほか月々の負担が重く感じるということがあるかもしれません。子どもの教育資金が必要になったり、親の介護で思うように働けなくなったりする可能性もあります。

一度決めた返済期間は変更できないと思われがちですが、あとから返済期間を延ばすことは可能です。

返済期間が長くなれば、月々の負担を軽くできます。ただし、返済期間を延ばすには再度審査が必要で手間がかかります。転職したり収入が減ったりする可能性もあるため、返済期間は最初から長めに設定しておいたほうが安心でしょう。

繰上返済を活用する方法もおすすめ

35年の住宅ローンを組んで、まとまったお金ができたタイミングで繰上返済をする方法もあります。

繰上返済には「期間短縮型」と「返済額軽減型」の2種類があり、期間短縮型は返済期間を短くし、返済軽減型は月々の返済額を少なくするものです。期間短縮型の繰上返済をすれば返済期間を短くできるので、あらかじめ長めに返済期間を設定しておくのもおすすめです。

また返済期間が短くなれば、支払う利息も少なくなります。ただし、金融機関によっては手数料がかかることもあるため注意しましょう。

まとめ

住宅ローンの返済期間において30年か35年かで迷ったときは、総支払額や毎月の返済額などを比較して決めましょう。その際、今後のライフスタイルの変化による支出と収入の増減も考慮する必要があります。

あとから返済期間を延ばしにくいことや繰上返済が利用できることから、返済期間は長めに設定しておくと安心です。なお、年齢の関係上、30年ローンしか選べない場合もあるので注意してください。

プロバイダならOCN

プロバイダならOCN