2023年度補正予算において、子育て世帯などを対象に最大1.0%金利が引き下げられる【フラット35】子育てプラスが創設されることが決定しました。2024年2月13日の資金受取分から適用されるこの制度、条件によっては全期間固定金利型を変動金利型並みの金利で利用でき、35年間で総額550万円近くの負担軽減になるケースも。金利タイプによる返済額の違いや【フラット35】子育てプラスの金利引き下げ優遇によるメリットなどを見ていきましょう。

全期間固定金利型ならではの安心感

住宅ローンには、大きく分けると借り入れ後の金利変化に合わせて、適用金利や返済額が見直される変動金利型と、金利動向にかかわらず金利、返済額が変わらない固定金利型があります。変動金利型は、金利が上昇すると返済額が増えるリスクがあるわけですが、そのぶん借入時の金利が低く設定されています。それに対して、固定金利型は、金利や返済額が変わらないため、利用者にとってのリスクはありませんが、変動金利型に比べて金利が高めに設定されています。

2023年12月時点、変動金利型はメガバンクなどでは0.3%台から利用できます。一方、固定金利型は固定期間が2年、3年などの短いタイプは0.3%台、0.4%台などで利用できますが、このタイプは変動金利型同様に、固定期間終了後に適用金利、返済額が増えるリスクがあります。固定期間の短いタイプは、固定金利型とは言っても、実質的には変動金利型と同様といっても言いかもしれません。

それに対して、固定金利型で固定期間が長くなると、安心感が高まりますが、そのぶん金利は高くなります。固定期間10年は1%台前半の金融機関が多く、固定期間が20年、30年と長期になると2%近い金利になります。

7割から8割は変動金利型を利用している

具体的な返済プランを変動金利型と固定金利型で比較してみましょう。筆者の試算によると、借入額5,000万円、35年元利均等・ボーナス返済なしの場合の毎月返済額は、0.375%の変動金利型では12万7,049円ですが、1.91%の【フラット35】だと16万3,331円です。毎月3万6,282円、年間では43万5,384円もの差があります。

そのため、多少のリスクはあるにしても変動金利型のほうが得策と、実際の利用局面では変動金利型の利用者が多いのが現実です。調査にもよりますが、住宅ローン利用者の7割から8割は変動金利型を利用しているようです。

しかし、変動金利型は借り入れ後に金利が上がると、5年後の返済額が最大で25%増えます。毎月10万円の返済額であれば、最悪の場合12万5,000万円になってしまう計算です。

現在のように、物価高騰のもと、実質賃金の低下が進行している中では、住宅ローンの返済額増加はたちまちローンの延滞、ローン破綻につながります。変動金利型だけでなく、固定金利型の住宅ローンもぜひ検討してほしいところです。

「固定金利型」を民間の「固定金利期間選択型」並みの金利で利用できるケースも

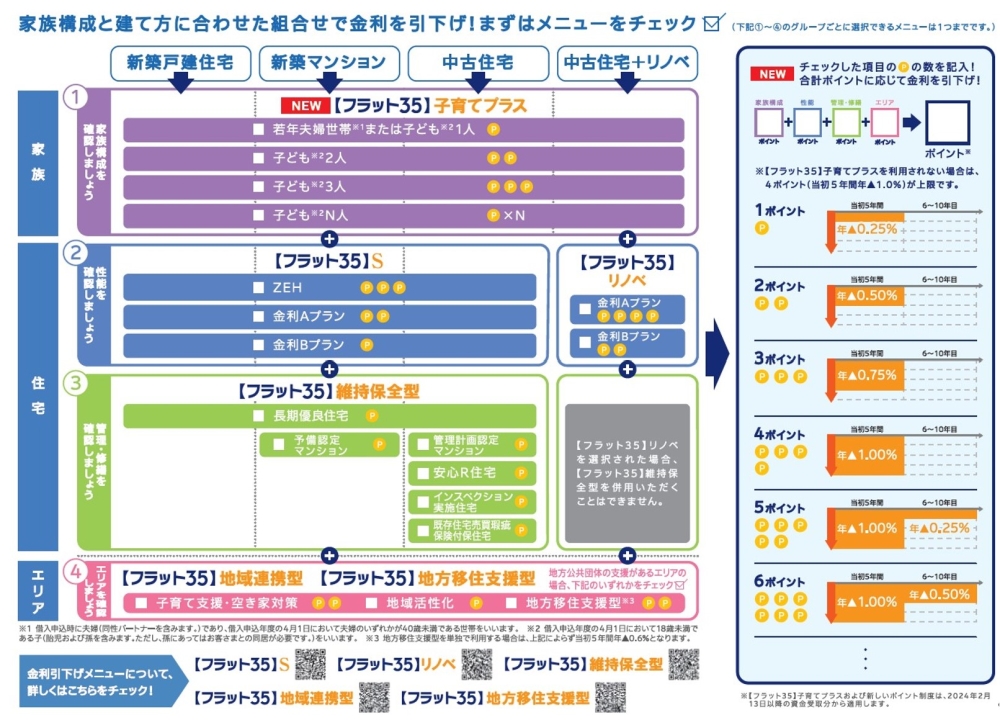

そんな中、政府は2023年度補正予算において、子育て世帯などを対象に【フラット35】子育てプラスの創設を打ち出しました。子育てプラスは子育て世帯や若い夫婦を対象に、子どもの人数により一定期間の借り入れ金利を最大で年1%引き下げる制度です。

出典:住宅金融支援機構「子育て世帯を応援する【フラット35】子育てプラスが新登場!」

長期優良住宅やZEH(ネット・ゼロ・エネルギー・ハウス)など、耐久性が高く、省エネ性能の高い住まいを取得する場合、固定金利型の【フラット35】の金利をさらに長期間のあいだ最大1.0%引き下げることも可能です。

例えば、子ども2人の場合、【フラット35】子育てプラスで2ポイントが付与されます。そして、【フラット35】S(ZEH)の基準に適合していることが確認できる住宅なら3ポイント、かつ長期優良住宅であれば【フラット35】維持保全型の1ポイントがプラス、さらに【フラット35】地域連携型(子育て支援)を利用できるエリアであれば2ポイントがプラスとなり、合計で8ポイントとなります。この場合、【フラット35】の借り入れ金利から当初10年間は1%の金利引き下げが適用されます。

そのため、【フラット35】子育てプラスを活用すれば、全期間固定金利型の【フラット35】を、固定金利型の固定期間の短いタイプと同じように、低い金利で利用できる可能性があります。

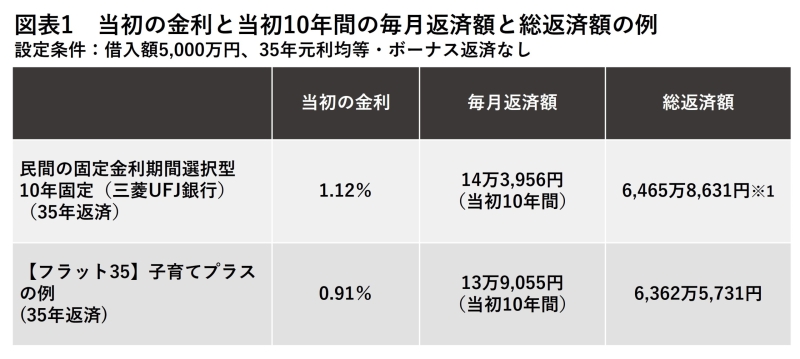

図表1で確認してみましょう。2023年12月時点で、固定金利型の10年固定でメガバンクのなかで最も低い金利は三菱UFJ銀行の1.12%です(筆者調べ)。

それに対して、【フラット35】の返済期間35年の金利は1.91%です。しかし、子育てプラスを利用して当初10年間の金利が最大1.0%低くなれば、返済期間35年の当初10年間の金利は0.91%で利用できるようなります。つまり、返済期間35年でも、固定金利型の10年固定よりむしろ低い金利で利用できるようになるのです。

※筆者試算

※10年目以降は1.91%で計算

借入額5,000万円で月額2.5万円近い軽減

では、この「【フラット35】子育てプラス」を使えば、どれくらいお得になるのでしょうか、シミュレーションしてみましょう。

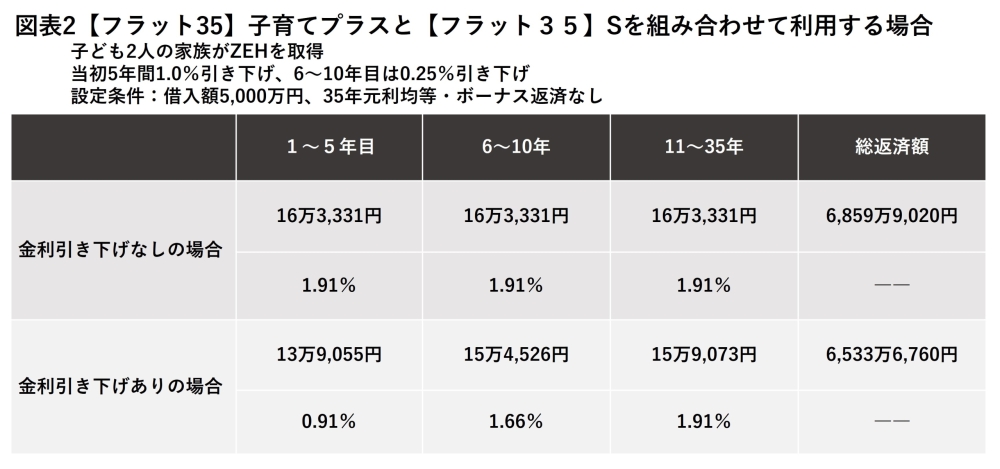

借入額は5,000万円として、35年元利均等・ボーナス返済なしで試算します。図表2にあるように、金利引き下げがない場合は、2023年12月の返済期間35年の適用金利1.91%が35年間続くことになります。毎月の返済額は16万3,331円で、35年間の総返済額は6,859万9,020円です。

それに対して、【フラット35】子育てプラスと【フラット35】Sなどを組み合わせて、当初5年間が金利1.0%の引き下げ、6年目から10年目が0.25%の引き下げで、11年目から35年までが金利引き下げなしの本来の金利になるケースで試算してみましょう。

まず、当初5年間は金利1.91%が1.0%引き下げられて0.91%になり、毎月返済額は13万9,055円に減少します。金利引き下げがないと16万3,331円ですから、毎月2万4,276円の軽減です。年間では30万円近く負担が軽くなりますから、大きなメリットがあります。

※金利は2023年12月時点の最低・最頻金利

※筆者試算

35年間の総額では300万円以上もお得になる計算に

6年目から引き下げ幅が0.25%に縮小されますが、それでも毎月返済額は15万円台で、引き下げがないケースに比べて、月額で8,805円の負担が軽くなります。11年目以降は金利引き下げがなくなりますが、10年目までに金利引き下げが適用され元金の減り方が早くなっているので、11年目以降の返済額は15万9,073円で、引き下げがない場合に比べて、毎月4,258円負担が軽くなります。

その結果、35年間の総返済額を見ると、金利引き下げがない場合は6,859万9,020円。対して、金利引き下げが適用された場合は6,533万6,760円に減少します。その差は326万2,260円に。35年間で300万円以上も負担が軽減される計算です。

リノベやエリアに関する要件もクリアすると、さらに金利引き下げ期間が長くなり、メリットが大きくなります。

5,000万円の借り入れで500万円以上軽減

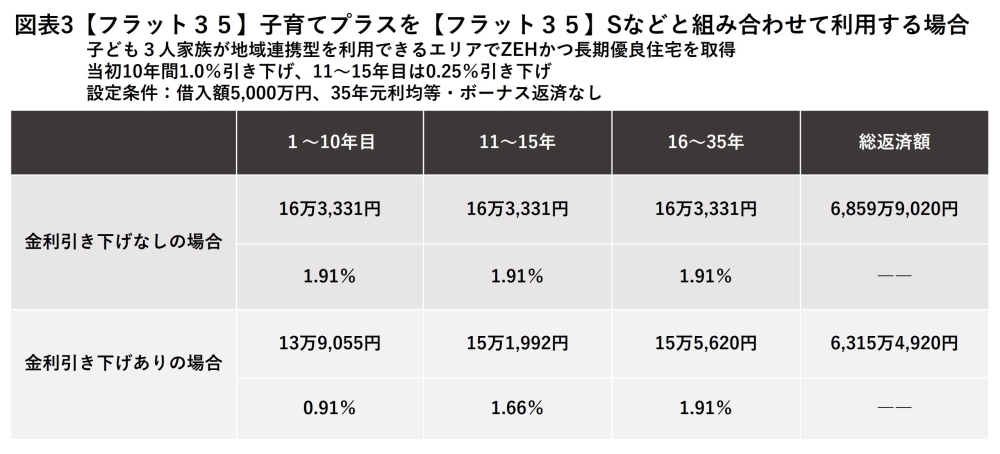

図表3は、子ども3人家族が地域連携型を利用できるエリアでZEHかつ長期優良住宅を取得する場合の試算です。当初10年間が金利1.0%の引き下げで、11年目から15年目が0.25%の金利引き下げ、そして16年目から金利引き下げがなくなります。

通常の【フラット35】の場合、金利1.91%が35年間続きますから、毎月16万3,331円の返済で、35年間の総返済額は6,859万9,020円になります。

それが、金利引き下げが適用されると、当初10年間は13万9,055円に減少し、11年目から16年目が15万1,992円、16年目から35年目が15万5,620円です。このケースの35年間の返済額の総額は6,315万4,920円になります。金利引き下げがないケースに比べると、総額では実に544万4,100円も負担が軽くなります。

※金利は2023年12月時点の最低・最頻

※筆者試算

高額物件では900万円近い軽減につながる

不動産経済研究所の調査によると、2023年度上半期の首都圏新築マンションの平均価格は7,836万円。東京都区部だけに限ると1億572万円と1億円超えとなっています。新築価格の上昇につれて、中古マンション価格も上昇しており、港区や千代田区の中古マンションの平均価格は1億円を超えるほどになっています。

そうした物件を購入するとなれば、借入額が5,000万円では足りず、8,000万円と膨らんでいくことになります。仮に8,000万円の借入額とすれば、金利引き下げで軽減される金額も借入額5,000万円の1.62倍になります。544万4,100円の1.6倍だと、35年間で900万円近く負担が軽減される計算です。

しかも、ZEHや長期優良住宅はそうでない住宅に比べて金利引き下げ幅が大きくなり、より快適に長く住まうことができます。省エネ性能が高く光熱費負担が軽減するといったメリットがありますし、断熱性が高いので、冬のヒートショック、夏の熱中症を抑制する効果も期待できます。小さな子どものいる世帯なら、安心感が一層高まるでしょう。

条件によって金利引き下げ幅、引き下げ期間が異なる

ただし、条件があります。【フラット35】子育てプラスの対象になるのは、➀か➁にあてはまる世帯です。

➀子育て世帯 借入申込年度の4月1日において、18歳未満の子ども(胎児および孫を含む)がいる世帯(ただし、孫にあってはお客さまとの同居が必要)

➁若者夫婦世帯 借入申込時に夫婦(同性パートナーを含みます。)であり、借入申込年度の4月1日において、夫婦いずれかの年齢が40歳未満である世帯

子育てにお金がかかる世帯や子どもがいなくても若い夫婦世帯が対象ということです。そうした人たちが、基本性能の高い住まいを取得する場合に、金利引き下げ幅が大きくなり、金利引き下げ期間が長くなります。【フラット35】子育てプラスに該当しない場合は当初5年1%金利引下げが上限となります。

予算には限りがあるので早めの準備を

条件にあてはまる人たちは、ぜひとも住宅取得の準備を始め、この制度が利用できるうちにマイホームを実現していただきたいものです。というのも、この制度は、2023年度補正予算で予算が用意され、金利引き下げによって返済額が少なくなる分については、国が補てんする形になっています。したがって、申し込みが殺到して用意された予算枠に到達すると、金利引き下げが打ち切りになる可能性があるのです。

そう考えると、のんびりしているわけにはいきません。関心のある人は、早速準備にかかったほうがいいでしょう。

【今の年収でいくらまで借りられるの?】

>>「アルヒの無料住宅ローンシミュレーション」でチェック!

プロバイダならOCN

プロバイダならOCN