社会保険上の扶養とは?

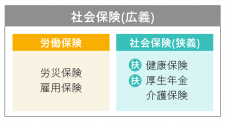

会社員などに扶養されている配偶者で、原則として年収130万円未満の人は、第3号被保険者となり社会保険料を負担していません。これが、社会保険上の扶養に入っている状態です。もしも、被扶養者が働いて収入を得ることになった場合、年収が106万円(所定内賃金が月額8万8000円、従業員101人以上の企業などに週20時間以上勤務しているケース)または勤務先の規模に関わらず130万円を超えると、自分で厚生年金保険と健康保険に加入する必要があります。これが社会保険上の扶養を外れる状態です。区切りとなる収入額が106万円、130万円なので「106万円の壁」「130万円の壁」と表現されます。

所得税を徴収されるのは?

納税する人に所得税法で控除の対象と定められた扶養親族がいる場合、納税者は38〜63万円の扶養控除を受けることができます。「税法上の扶養に入る」とは、この扶養親族の条件に該当することと同義です。扶養親族の条件はいくつかありますが、被扶養者の収入については年間の合計所得金額が48万円以下(給与収入のみの場合は103万円以下)であることとされています。給与収入以外に副業での収入がある場合、副業で得た所得の分類は雑所得(総収入金額から必要経費を引いたものと、公的年金等、その他の雑所得を合計したもの)です。給与収入と雑所得の両方がある場合は、給与所得(源泉徴収される前の収入金額−給与所得控除額)と雑所得を足したものが48万円以下である必要があります。

社会保険上は扶養を外れることはなく所得税がかかるケースになる

社会保険上の被扶養者(第3号被保険者)の条件は、年収130万円未満です。パート収入が月額8万円(年収96万円)で副業収入が30万円の場合、合計は126万円で130万円未満なので社会保険上の扶養を外れることはありません。また、パート収入は所定内賃金が月額8万8000円を超えていないので、パート先で社会保険料に加入する必要もありません。

所得税上の扶養親族に該当するかどうかは、給与所得(源泉徴収される前の収入金額−給与所得控除額)+雑所得(副業で得た収入など−必要経費)が48万円未満かどうかで判断できます。給与所得は41万円(年収96万円−給与所得控除額55万円)なので、雑所得が7万円以上あると所得税上の扶養を外れることが分かります。

手取り金額を減らさないために、政府の「年収の壁」対策も活用しよう

年収の壁を気にせずに働ける環境づくりのために、政府は当面の対策として「年収の壁・支援強化パッケージ」を実施しています。月収を抑えながら働かなくても手取り金額が減らない仕組みや、一時的な収入増であれば扶養内にとどまれる制度が始まっているので、勤務先に相談してみるとよいでしょう。副業で収入を得る場合、必要経費がどれぐらいかかったかを把握しておくことも大切です。

出典

厚生労働省 社会保険適用拡大特設サイト 配偶者の扶養の範囲内でお勤めのみなさま

国税庁 扶養控除

国税庁 給与所得控除

国税庁 給与所得

国税庁 雑所得

厚生労働省 年収の壁・支援強化パッケージ

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー

プロバイダならOCN

プロバイダならOCN