2023年3月、政府はいわゆる「年収の壁」の対応策を検討すると表明した。「年収の壁」とは、税金などの負担が生じたり配偶者の所得控除が減額されたりする年収のラインである。「壁」を上回ると手取り額の減少や世帯の税負担額の増加を引き起こすため、パートタイムなどで働く人は就業日数や時間を調整するケースも見られた。この「働き控え」が、長らく人手不足を招く要因のひとつとなってきた。

今回は、年収の壁がどのように生じているのか、今後どう変わっていく見通しなのかを解説する。

年収の壁を意識する「第3号被保険者」とは

年収の壁を気にして働いているのは、公的年金の被保険者区分のうち第3号被保険者だ。これは「第2号被保険者(会社員や公務員)に扶養されている配偶者」かつ「年収が130万円未満」「20歳以上60歳未満」の人を指す。

厚生労働省の調査によると、2021年度の第3号被保険者の総数は763万人。そのうち女性は751万人と98%を占める。女性の第3号被保険者は45〜49歳の20.0%が最多で、50〜54歳の19.3%と続く。第3号被保険者は、おもに出産や育児が一段落してパートタイムで働く主婦とみられる。

配偶者がいる女性のパートタイム労働者のうち、就業調整をしている人は20.2%と多くはない。しかし、調整をしていない理由のうち、最も多いのが「年収や労働時間が要件に達しなかったため」で、回答の4割を占めている。一方、調整している労働者の回答も、多くは「所得税の非課税限度額」や「配偶者の税制上の控除がなくなる額」を念頭に置いたものだ。このことから、多くのパートタイム労働者が「年収の壁」を意識しているといえよう。

では、具体的に「壁」が現れる年収はいくらなのか見ていこう。

段階的にあらわれる「年収の壁」

税や社会保険料の負担は一気にのしかかってくるものではなく、収入の額に応じて段階的に課される。「年収の壁」が生じるのは、下記の5つのタイミングだ。

・年収100万円:住民税の課税

・年収103万円:所得税の課税

・年収106万円・130万円:社会保険料の負担発生

・年収150万円:配偶者特別控除の減少

年収100万円の壁

まずは、年収100万円の壁だ。年収がこの金額を超えると、住民税の課税対象になる。

住民税には所得に応じて算出される「所得割」と、課税対象全員に一定額が課される「均等割」がある。東京都民の場合、均等割は都民税・区市町村税あわせて5000円で、所得割の割合は一律で課税所得の10%だ。

例えば年収104万円の場合、本人が負担する住民税は8500円程度。世帯の手取り収入が減少するほどの影響はないといえる。ただし、パートやアルバイトをこれから始める人は新たに納税通知書が届くようになるため、頭の隅には置いておきたい。

年収103万円の壁

次のラインは年収103万円で、この金額を超えた分からさらに所得税が課税される。所得税は課税対象額が大きくなるほど税率も上がる「累進課税制度」だ。前述の年収104万円だと税率は5%と最も低く、所得税は500円となる。こちらも家計への影響は大きくないといえるだろう。

ただし、配偶者以外の家族の場合、例えば扶養されている子どもなどはその限りではない。被扶養者の年収が103万円を超えると「特定扶養親族」から外れてしまい、税控除の対象外になる。その結果、扶養者の税負担が10万円以上増えることもあるため、子どもが学生でアルバイトをしている世帯などは、子どもと103万円の壁への意識共有も必要だ。

年収106万円の壁

3つ目の年収106万円は、社会保険料が発生するラインだ。

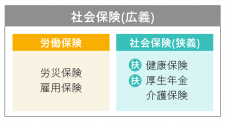

社会保険とは、公的な費用負担でさまざまなリスクに備える制度だ。具体的には「健康(医療)保険」「厚生年金保険」「介護保険」のほか、「雇用保険」「労災保険」を含む場合もある。年収の壁に関するのは主に「健康保険」「厚生年金保険」の2つだ。

第3号被保険者の社会保険料は、配偶者が加入する健康保険組合や年金制度が負担している。しかし、第3号被保険者の年収が一定額を超えると第2号被保険者へと区分が変わり、自身が「健康保険」「厚生年金保険」に加入するため、保険料負担の義務が生じる。

厚生労働省が発表した資料 ※1によると、就業調整を行った女性の半数以上が「社会保険料負担が生じないようにするため」と回答していることから、130万円の壁は最も意識されているラインともいえるだろう。

※1 厚生労働省

以前までは、社会保険料の負担が発生する年収の目安は後述する130万円だったが、2022年10月から社会保険の適用範囲が拡大したことにともない、1カ所の事業所での年収が106万円以上のパートタイム・アルバイトの労働者にも条件付きで適用されることとなった。加入義務が生じるのは、以下の条件を満たす場合だ。

なお、2024年10月からは、事業所の規模は従業員数51人以上にさらに拡大する見込みとなっている。

社会保険料の負担額は収入によって異なるが、年収106万円の場合は年間で約15万円になり、社会保険に加入していない労働者よりも手取り額が減少する。

ただし、社会保険への加入はデメリットばかりではない。第2号被保険者に区分が変わることで、将来的に配偶者とあわせて2人分の老齢厚生年金を受給できるのだ。老後の生活資金が増えるメリットを享受するため、社会保険に加入し、手取り額が逆転しない額まで年収アップを目指すという方法もある。

年収130万円の壁

年収130万円の壁は、106万円の壁で社会保険に入らなかった人にあらわれる。自身の年収が合計130万円を超えると配偶者の社会保険の扶養から外れるため、自身で社会保険に加入しなければならなくなるのだ。

勤務先の厚生年金や健康保険に入る場合は、前述した厚生年金の受給資格というメリットが享受できる。

しかし、

・事業所の規模が100人以下

・週の労働時間や月の所定労働日数が正社員の4分の3未満

の2つを満たす場合注意が必要だ。上記の該当者は勤務先の社会保険に加入できないため第1号被保険者になる。

すると、受給できる年金は老齢基礎年金のみになり、ただ保険料負担が増えるだけになってしまうのだ。年収130万円を超える場合は、勤務先の社会保険に加入できるように労働条件の見直しなどを行う必要があるだろう。

年収130万円を超えた場合、社会保険料の合計は約20万円になる。壁を超えるためには、年収を150万円前後まで増やす必要があるが、年収が150万円を超えると最後の壁が出現する点にも留意しよう。

年収150万円の壁

年収150万円の壁は、「配偶者特別控除」を満額で受けられるかどうかのラインだ。配偶者特別控除とは、年収が一定以下の配偶者を持つ場合に所得控除を受けられる制度。夫婦のうち所得が多い方に適用される。

控除額は、納税者本人と配偶者の所得額に応じて決まる。満額で控除されるための条件は、納税者の合計所得が900万円以下かつ配偶者の年収が150万円以下の場合だ。このときの控除額は38万円で、夫婦それぞれの所得額の増加に応じて段階的に減額されていく。例えば、配偶者の年収が155万円に増えた場合の控除額は36万円だ。

年収150万円の壁は、106万円や130万円の壁とは異なり、手取り額の伸びが緩やかになるラインといえる。年収130万円の壁の損益分岐点に影響する可能性はあるが、この壁単体で手取り額が減少することはほとんどない。

ただし、従来通り働いても思うように手取りが伸びない、とは感じるかもしれない。

政府は106万円と130万円の壁を見直し

政府が課題として挙げている年収の壁は、106万円と130万円。これらの額を超える際に生じる社会保険料について、政府が一時的に「肩代わり」する案を検討している。今年3月17日に行われた岸田首相の記者会見でも「さらに制度の見直しに取り組む」と言及があり、将来的には年収の壁そのものをなくしていくための制度の見直しが念頭にあると考えられる。

社会保険料の負担額は大きく、年収の壁のなかでもとくに就業調整に繋がりやすい。壁の解消で、パートで働く主婦(夫)がより長く働きやすくなるというメリットは期待できそうだ。

さらに、働き控えのなくなったパート労働者を確保するため、イオンなどの大手小売業が行っていた賃上げの流れが、中小規模の事業所まで波及する可能性もある。慢性的な人手不足の解消が業績の後押しとなる業種も少なくないだろう。

一方、国による社会保険料の「肩代わり」には課題もある。制度の恩恵を受けられるのは、正社員の配偶者を持つ第3号被保険者のみ。個人事業主やその配偶者などの第1号被保険者や単身者は、変わらず保険料を負担することになる。これに対して被保険者間の公平性を欠くという指摘もある。

いずれにせよ、非正規雇用労働者の手取り額や世帯年収が、労働者本人の年収だけではなく、雇用条件や配偶者の年収にも左右されることは確かだ。さらに、勤務先の福利厚生制度にも影響されることもある。

例えば、第2号被保険者の勤務先が支給することもある「扶養手当」は、配偶者の年収が一定以上になると停止になる可能性があり、世帯収入が減少する可能性がある。世帯の収支を考える際は、公的な制度と勤務先の制度の双方を確認して総合的に判断しよう。

プロバイダならOCN

プロバイダならOCN