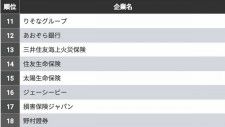

構造変化に対する期待だけでない株高を再認識

日経平均;32039.34;-467.44

TOPIX;2215.01;-21.27

[後場の投資戦略]

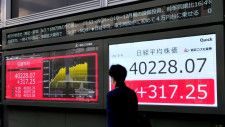

本日の日経平均は32700円まで上値を伸ばした後に一時32000円を割り込むなど700円超もの値幅をみせ、乱高下している。今週末は株価指数先物・オプション取引6月限の特別清算指数算出(メジャーSQ)のため、需給主導で荒い展開になりやすい。また、日経平均は5月以降に3000円超から4000円近くも上昇してきただけに、急ピッチでの上昇の反動も出やすいだろう。

ただ、この値幅の大きさについては、日本株を巡る構造的な変化に着目して買ってきている投資家だけでなく、テクニカル要因だけで持ち高を大きく積み上げている向きもそれなりに多いという証左だろう。メジャーSQを通過してからも、東証によるPBR改善要請や賃上げを通じた日本のデフレ脱却など、構造的な改革機運に対する期待は続くだろうが、ここまでの指数の上昇ピッチの速さは、そうしたファンダメンタルズ的な見方だけに基づかないということを改めて認識しておきたい。

世界銀行は6日に最新の世界経済見通しを発表。米国などの主要国の経済が想定よりも底堅いと判断し、2023年の実質GDP(国内総生産)成長率予測を2.1%とし、今年1月公表の前回予測(1.7%)から上方修正した。一方、2024年の成長率見通しは2.4%と前回予測(2.7%)から下方修正している。主要中央銀行による政策金利の上昇が予想されていたよりも大きく、金融引き締めの影響が今後時間差を伴って実体経済に表れると想定している。

株式市場は2024年には主要中銀による利下げが期待できるとの見方から、今年後半からは、来年からの回復期待先取りで株価は上昇していくと考えている向きが多いようだ。しかし、世銀が主張するように、利上げの累積効果がシリコンバレー銀行の破綻のように、今後再びじわりと発現してくる可能性はあり、この点、株式市場はやや楽観視し過ぎかもしれない。

また、半導体受託生産の世界最大手、台湾積体電路製造(TSMC)の会長は6日、2023年の同社の設備投資計画について、想定レンジの下限により近くなるとの見通しを示した。一方、同社は依然として今年後半からの市況改善を予想している。加えて、世界半導体市場統計(WSTS)は6日、2023年の半導体市場が前年比10.3%減になるとの見通しを発表し、従来予想(4.1%減)から下方修正した。スマートフォンやパソコンなど民生品向けの需要が低迷していることが背景で、WSTSは世界的なインフレなどで個人消費は振るわず、下押し要因が当面続くと見ているもよう。ただ一方で、WSTSも24年の市場見通しについては23年比11.8%増となり、22年実績を上回ると予想している。

しかし、この半導体に関しても個人的には市場はやや楽観的すぎるのではないかと思っている。日米の半導体企業の株価をみると、昨年はほぼ全ての銘柄が大幅に株価調整しており、日柄的にも値幅的にもたしかに一旦は悪材料を織り込み切ったと思われる。しかし、最終需要の底入れ感がほとんど確認されていないにもかかわらず、大半の半導体企業の株価は昨年秋頃には底入れし、そこから今年は大幅に回復、生成AI(人工知能)向け需要という新たなカタリストも加わり、足元では下げをほぼ帳消し、すでに上場来高値を更新している企業などもある。

ただ、上述したように、足元で半導体市況見通しの下方修正はまだ続いている。また、例えば東京エレクトロン<8035>は、前期は計画の下方修正が2回もあった。加えて、アドバンテスト<6857>は直近の決算まで2四半期連続で半導体市況の見通し前提を下方修正している。これだけ市況見通しに関する下方修正が多方面から相次いでいると、長らく言われいている今年後半からの市況回復という見立ても後ずれする可能性が十分にありそうだ。

こうした中、すでに多くの関連株が上場来高値を更新していたり、昨年の下げを取り戻し切っているのは正直どうなのかという印象を受ける。もちろん、株価は常に先を見据えて動くものであり、一般的に半年先を見据えて動くといわれる。しかし、いまの関連株の株価水準は今後訪れる市況回復を先走って大分織り込んでしまったのではないかという気がしてならない。生成AI需要という新たな材料が加わったことでアップサイドが出てきたともいえるが、やや期待先行の印象も拭えない。

本日も日経平均が後場に力強い回復を見せれば、日本株の強気モードはメジャーSQ後も続きそうだが、ここからは楽観の揺り戻しなど総じて慎重な姿勢で臨みたい。

(仲村幸浩)

プロバイダならOCN

プロバイダならOCN