実際には、通貨変動に金融政策が左右されるのは望ましくない。金融政策の判断は国内経済やインフレ率の安定のためにこそ下されるべきである。もし、こうした定石に反して、「通貨安=通貨信認の失墜」という一面的な考えで利上げを急げば、政策判断を間違えるリスクが高まる。

筆者のメインシナリオではないものの、日本株にとって最悪のシナリオは、長年デフレを半ば放置してきた2012年までのように、植田総裁が通貨高と低インフレを容認する政策へ回帰することだろう。

もう1つの懸念される点は、通貨当局が円安の長期化への警戒を強めつつあることだ。財務官主催の私的懇談会として、国際収支についての会合が3月末から開催されていることが公表された。為替市場と国際収支の因果関係は必ずしも明確ではないのだが、当局が大幅な円安を問題視し始めた可能性を示す動きである。

日本株への強い追い風は弱まりつつある

もし、当局の政策の方向性が変わり、「円安を通じたインフレ定着」の好循環が崩れることになれば、日本株の大きな支えが失われる。また、当局の姿勢が微妙に変わりつつあることには、自民党が直面している裏金問題をきっかけにパワーバランスが変わる中で、金融財政政策を重視する政治家の影響力が弱まっていることも影響しているだろう。

脱デフレ完遂途上の段階で、円安を過度に警戒する必要はないのが実情である。もし筆者が懸念するような政策転換が起きれば、大幅な円高を招き、それが株安をもたらして日本経済の足かせになりかねない。

2024年のここまでのドル円市場は、アメリカの金利に連動して動く場面が多い。ただ、さすがにこれ以上FRBの利下げ期待が後退する可能性は低く、ここから一段とドル高が続く可能性は低い。今後、日本側の緊縮的な経済政策に転換が意識されれば、予想外の円高方向に転じるリスクがある。「強い追い風が弱まりつつある」という認識を前提に、日本株に向き合うことが必要だと考えている。

(本稿で示された内容や意見は筆者個人によるもので、所属する機関の見解を示すものではありません。当記事は「会社四季報オンライン」にも掲載しています)

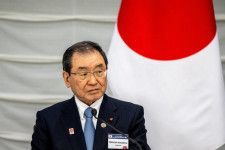

著者:村上 尚己

プロバイダならOCN

プロバイダならOCN