扶養の「年収の壁」は6種類ある

まず、扶養内で働きたい人が気にする年収は「130万円」だけではありません。いわゆる「年収の壁」と言われるものには、以下の6種類があります。

・年収100万円:住民税が発生する

・年収103万円:所得税が発生する、配偶者控除が配偶者特別控除に切り替わる

・年収106万円:従業員数101人以上の会社で働いている場合、社会保険の加入義務が生じる

・年収130万円:社会保険の加入義務が生じる

・年収150万円:配偶者特別控除が減額になる

・年収201万円:配偶者特別控除がなくなる

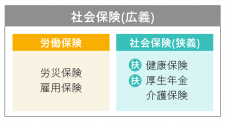

「扶養」は大きく分けて、税制上の扶養と社会保険上の扶養があります。上記のもののうち税金に関する年収の壁が100万円、103万円、150万円、201万円で、社会保険に関する年収の壁が106万円と130万円です。

つまり年収130万円で働くということは、年収100万円、103万円の壁を突破しているので、住民税と所得税はかかってしまうのです。また、従業員数101人以上の会社で働いている人は、年収106万円の壁も突破していることから社会保険の加入義務も生じるため、社会保険料も発生するので注意しましょう。

なお、住民税の年収の壁100万円は、市区町村によって上限が若干異なる点にも注意しましょう。ちなみに、東京23区は100万円です。

年収130万円にかかる税金

年収130万円には所得税と住民税がかかります。所得控除は基礎控除のみであるとして、具体的に税額を計算してみましょう。なお、今回の扶養内のケースは勤務先を従業員数101人未満とし、社会保険料は含みません。

・所得税

(130万円−給与所得控除55万円−基礎控除48万円)×5%=1万3500円

・住民税

(130万円−給与所得控除55万円−基礎控除43万円)×10%+均等割5000円=3万7000円

1万円強の所得税に比べて、住民税は4万円近くかかります。理由は、住民税の基礎控除は所得税より5万円少ない43万円であることと、税率が一律10%になっているからです。

「年収130万円の壁」が人気な理由

パートで働く人の多くは、年収130万円を気にしているのではないでしょうか。年収130万円の壁の範囲内で働くことを選ぶ人が多い理由は、社会保険の扶養でいられるか否かで手取りが大きく変わるからです。住民税や所得税は負担が大きいと言えども、年収130万円に対して5万円程でした。

しかし、年収130万円に対する社会保険料は約20万円なので比になりません。よって、少しの税金負担はありながらも、社会保険料負担は避けられる年収130万円未満ギリギリで働く人が多いのです。

年収130万円ではなく106万円の場合もあるので要注意

さきほども触れましたが、2022年10月より「従業員数101人以上」の会社で働いている人に対しては、年収106万円の壁が設けられています。なんとなく「年収130万円の扶養内で」とお願いしていると、社会保険加入となることがあるので、社会保険の扶養は年収106万円と130万円のどちらなのか会社に確認しておきましょう。

なお、2024年10月には「従業員数51人以上」に改正される点にも注意してください。

会社に扶養の管理義務はない

会社に対して、「扶養内で働きたいから年収○○万円以内に収めてください」とお願いする人は少なくないと思います。そして多くの会社は、希望の年収におさまるようにシフト管理などをしています。

ただし、これは会社側がサービスで行っていることであり、決して管理義務があるわけではないことを知っておきましょう。住民税がかかったからといって会社に責任があるわけではないのです。

まとめ

年収130万円では住民税が発生する年収100万円の壁、所得税が発生する年収103万円の壁を超えているため、税金は発生します。また、会社の従業員数によっては、社会保険への加入義務も生じる可能性があります。年収130万円というのは、社会保険の扶養でいられる壁であることを知っておきましょう。

出典

東京都主税局 個人住民税

国税庁 家族と税

全国健康保険協会 令和6年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表

厚生労働省 従業員数100人以下の事業主のみなさま

執筆者:佐々木咲

2級FP技能士

プロバイダならOCN

プロバイダならOCN