岸田政権は、経済対策の一環として「年収の壁」対応を打ち出しています。「年収の壁」は、年末調整や確定申告など、税の手続き時期になると意識されることが多い話題です。

「年収の壁」と確定拠出年金(DC)、特にiDeCoの関係について、整理してみましょう。

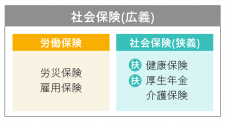

さまざまな「年収の壁」のうち、影響が大きいのは社会保険関係

パート・アルバイトで短時間勤務の場合、収入が一定額を超えると、税や社会保険料の負担が生じます。それまで負担していなかった控除項目が増える結果、手取り収入が崖状に減ってしまうように見えることから、「年収の壁」といわれています。

「年収の壁」には、いろいろな金額があります。93万円、96.5万円、100万円、103万円、106万円、130万円等ですが、ここでは社会保険が関係する106万円と130万円の「壁」について考えてみます。

令和3年パートタイム・有期雇用労働者総合実態調査によると、配偶者がいる女性のパートタイム労働者のうち、21.8%が就業調整をしています。その理由として「一定額(130万円)を超えると配偶者の健康保険、厚生年金保険の被扶養者からはずれ、自分で加入しなければならなくなるから」と回答した割合が57.3%を占めました。また「一定の労働時間を超えると雇用保険、健康保険、厚生年金保険の保険料を支払わなければならないから」と回答した割合は21.4%となっています。

人手不足が深刻になり、より多くの人の就労を促す必要がありますが、社会保険制度が働く意欲を阻害している状況ともいえます。

130万円の壁 第3号被保険者かどうかの判断基準

130万円の壁は、夫(もしくは妻)の被扶養配偶者になるかどうか、の判定基準となります。例を見てみましょう。

例)従業員50人以下の企業で月10万円の収入で勤務

→繁忙期の年末に勤務時間が伸びて140万円の年収に

この例の場合、常に130万円を超える状態とはいえないため、特別な施策が講じられました。

事業主が「一時的な収入変動」を証明することで、被扶養者の状態が続くようにする仕組みです。2023年10月20日以降の収入確認期間に適用され、連続して2回(2年)まで適用が可能です。こうした施策が活用されると、130万円の壁を越えても、国民年金の第3号被保険者として働き続けることになるため、iDeCoの加入状況への影響はありません。

なお、上記の施策は2024年の公的年金の財政再計算後にも継続されるかどうかは決まっておらず、時限措置といわれています。

106万円の壁 2024年10月からは従業員50人超の企業も対象

従業員100人超(※1)の会社で週20時間以上働く場合には、収入が一定額(年収106万円、月収8.8万円)を超えると、社会保険が適用され、第2号被保険者にならざるを得なくなります。従業員100人超の企業で「106万円の壁」を超えないように働いている人は45万人で、106万円超130万円以下で働いている人は約15万人と想定されています。また、2024年10月からは、従業員50人超の企業まで適用対象が広がることから、新たに9万人が社会保険の適用を受けることになると試算されています(※2)。

さらに、ここ数年、最低賃金が引き上げられていることから、時給が引き上げられると「106万円の壁」を超えてしまう人が多くなりそうです。

例)時給1,000円で年間1,040時間勤務

→時給が1,020円にアップすると年収は106万円

この場合、年収が増えても社会保険料が約16万円(※3)差し引かれるため、手取りは90万円にしかなりません(この計算では税は考慮せず)。せっかく働いても、手取り収入が増えないという逆転現象を発生させないために、政府が実施しているのが、社会保険適用促進手当の設定やキャリアアップ助成金です。

社会保険適用促進手当は、企業が保険料相当額の手当てを支給した場合、本人負担分の保険料相当額を上限として社会保険料の算定対象としない、という施策です。さらに、社会保険適用促進手当を実施した企業に対し、従業員一人当たり初年度20万円等の助成金が設定されています。

適用事業所に勤務していて「106万円の壁」を超えた方は、新たに厚生年金が適用されるため、それまで第3号被保険者として加入していたiDeCoの種別変更届が必要になります。忘れずに手続きを行いましょう。

(※1)2022年9月までは従業員500人超の企業が対象。2022年10月以降に従業員100人超の企業に対象が拡大され、2024年10月以降は従業員50人超の企業まで対象となる。

(※2)第7回社会保障審議会年金部会 資料2(2023年9月21日開催)

(※3)厚生年金保険料:9.150%、健康保険料:5.91%(東京の協会けんぽで介護保険料含む)

第3号被保険者のiDeCo加入者は半数近くが月2万円以上を拠出

iDeCo加入の最大のメリットは、所得税・住民税の控除対象になる、という点です。

「年収の壁」で考えると103万円を超えると、所得税の負担が発生します。しかし所得税の計算方法は、103万円を超えた部分の5%なので、年収104万円であれば所得税は500円とそれほど大きな金額ではありません。

一方で住民税の場合は、100万円を超えると所得の10%程度(都道府県、市区町村により異なる)の所得割の対象となり、5,000円程度の均等割りも課されますので、それなりに負担が大きくなります。第3号被保険者にとっても、iDeCoの税優遇効果は意味があるといえます。

実際、第3号被保険者のiDeCo加入者は137,577人で、iDeCo加入者全体(3,173,897人)の4%程度となっています。そのうち、毎月の掛金を2万円以上拠出している人は50%近くに及びます(※4)。自身の年金制度の上乗せを考えている人が一定数いる、と言えるでしょう。

社会保険制度は、適用を受けることのメリットも大きいものです。とくに厚生年金保険は負担した保険料が給付に反映されます。そうした事実が周知されないままに、就労調整している人の存在も想定されることから、関係機関は、より一層の周知を図っています。さらに、2024年10月以降は従業員50人超の企業まで適用拡大が行われます。企業においては、企業型DCの担当部署や社会保険の関連部署では、新規に適用となる短時間勤務の方へのメリットの周知も必要になってきます。

厚生労働省のWEBサイト上には、「適用拡大特設サイト」が設置されているので、確認してみましょう(※5)。

(※4)iDeCo(個人型確定拠出年金)の加入等の概況(2023年12月)

(※5)

プロバイダならOCN

プロバイダならOCN