3. ERP事業

ERP事業では、Web-ERPパッケージ「GRANDIT」の開発、導入販売を行っている。「GRANDIT」は13社のIT企業が参画したコンソーシアム方式で運営されているERPパッケージのことで、システムインテグレータ<3826>は2004年のコンソーシアム結成時より「GRANDIT」の企画・開発に携わり、普及拡大に貢献してきた。「GRANDIT」の顧客ターゲットは年商数百億円規模の中堅企業で、最近は大企業向けの実績も増え始め導入社数はコンソーシアム全体で1,300社超まで拡大している。「GRANDIT」の特徴は、完全Webベースでバージョンアップ時にクライアント側でのメンテナンス作業が不要なこと、またハードウェアに依存しないためWebが動作する環境であればどこでも利用できる点が挙げられる。さらに、「GRANDIT」は13社それぞれの技術ノウハウが製品開発に活かされているため幅広い業種に対応可能で、機能面での競争力も高く、生産管理まで含む数少ない国産ERPとなっている。直近では2022年11月に中小企業向けクラウドERPサービス「GRANDIT miraimil(ミライミル)」をリリースするなど、日々進化を続けている。

同社の導入実績は百数十社とコンソーシアムのなかでトップの実績を誇っており、販売実績No.1の企業に与えられる「GRANDIT AWARD Prime Partner of the Year」についても過去6回受賞している。同社の強みは、「GRANDIT」の基本機能を補完するアドオンモジュールとして製造業向けの「生産管理アドオンモジュール」や「工事管理アドオンモジュール」のほか、ソフトウェア業界向けに「OBPM Neo」と連携させた「プロジェクト管理テンプレート(ITテンプレート)」などを自社開発するなど、幅広いソリューションに対応できる開発力を持つことが挙げられる。さらに、RPAやAIと組み合わせた業務自動化提案やAWS、Microsoft Azure等のパブリッククラウドベースでのインテグレーションサービスにも対応可能である。

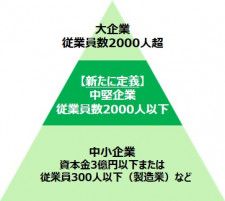

ERPの国内市場規模は、新型コロナウイルス感染症拡大を契機に経営のデジタルトランスフォーメーション(DX)が活発化するなかで着実に拡大を続けている。今後についても、ERPの最大手であるSAP

ERPベンダーは顧客規模別に棲み分けが進んでおり、大企業向けではSAPやOracle

4. AI事業

AI事業では、最新の画像認識技術を使用したディープラーニング外観検査システム「AISIA-AD」を2018年10月にリリースした。製造ラインの外観検査工程をディープラーニング技術を用いて自動化することで、大幅な省力化を実現するシステムである。「AISIA-AD」のディープラーニング技術は、MicrosoftのAzureを利用した学習環境によって、異常・正常を見分けられるAIモデルを作成する。異常検知処理は、製造ラインに流れてくる製品をカメラで撮影し、エッジコンピュータにより高速でリアルタイムに判定する。検査対象物や要求精度が顧客によって異なるため、個々の案件ごとにAIモデルを開発し、PoC(概念実証)を実施しながら仕様を固めていく。

PoC実施のイニシャル費用は約400万円で、実際の製造ラインに導入する際には、「AISI∀-AD」のライセンス費用480万円と開発費用(要件定義〜導入支援、教育)1,000万円にハードウェア機器約400万円が必要となる。PoCの検証期間で2〜3カ月、開発導入期間で4〜6ヶ月が目安となる。同社のERP事業の顧客は製造業が多いため、ERP導入で蓄積した業務ノウハウやネットワークを武器に顧客開拓を進める戦略だ。

(執筆:フィスコ客員アナリスト 佐藤 譲)

プロバイダならOCN

プロバイダならOCN