年金にかかる税金

厚生年金や国民年金などの年金には、所得税(復興特別所得税)と住民税がかかります。所得税法での区分では、雑所得に分類され、事業所得や給与所得などと同様に、所得税と住民税の課税対象となります。

所得税は、原則1年分をまとめて確定申告しますが、年金の場合にも、受給金額に応じて、所得税が年金支給額から源泉徴収されます。ただし、すべての年金が対象というわけではなく、一定額以上の受給額がある場合に限られます。

公的年金控除

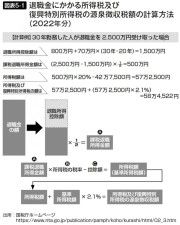

公的年金の雑所得の計算は、収入金額から、公的年金控除額を差し引いた金額で求められます。国税庁から「公的年金等に係る雑所得の速算表」が出ていますので、これを利用すれば、簡単に雑所得金額が計算できます。

控除額は、年齢が65歳以上かどうかということと、雑所得以外の合計所得金額によって、大きく異なります。65歳以上で、330万円未満の年金受給額の場合は、大幅に税負担が軽減されています。

源泉徴収される税金

年金受給額が一定金額以上となると、所得税は源泉徴収、住民税は特別徴収されます。源泉徴収対象者は、65歳未満は108万円以上、65歳以上は158万円以上となっています。

また、住民税については、4月1日時点で65歳以上であり、住民税が課税されている場合は、特別徴収されます。住民税は、前年の所得に課税されることに注意が必要です。

扶養親族等申告書の提出

年金受給額から源泉徴収される所得税額は、そのときの受給額から想定される、仮の税額となります。この仮の源泉徴収税額を確定するために提出する書類が「公的年金等の受給者の扶養親族等申告書」です。

その記載内容によって、配偶者(特別)控除、扶養控除などの各種の所得控除額が確定して、源泉徴収の税額が確定します。

税金以外の負担

老後に負担する必要があるのは、税金だけではありません。国民健康保険や介護保険の保険料なども、支払う必要があります。

現役時代は、給与から税金や社会保険料が天引きされていて、あまり負担を感じなかったものですが、退職後も支払いが続くことに注意しましょう。

老後に備える対策

50代になると、老後の生活のことが不安になり、「老後破産」という言葉が気になりだします。経済的に行き詰まることを意味しますが、そうならないためにも、早めの準備と対策が必要です。

老後破産を避けるための対策としては、家計の見直しとか、住宅ローンの早期完済、健康に気をつけて長く働く、退職金や貯蓄を活用して資産形成を行うなど、さまざまな方法があります。自分に合った方法で、早めに対策することが重要です。

老後破産

金融庁の発表に端を発した、「老後資金2000万円問題」。ここでは、高齢夫婦の無職世帯の毎月の赤字額は約5万円としています。人生100年時代といわれ、老後生活が長くなる傾向にありますので、老後破産に陥ってしまうケースが増えてくるのではないかと思われます。

年金収入のみに頼っていると、生活費とか、住居のメンテナンスやリフォーム、車関連費などをまかなうことが難しくなります。収入の増加が見込めない場合、十分な資産がなければ、老後破産に陥る可能性が高まるのです。

おすすめの資産形成

資産形成には、投資が最も効果的ですが、リスクが伴うことを念頭に置いておきましょう。積み立てるタイプの投資信託は、投資のプロが分散投資を行うため、リスクを抑えることができて、おすすめです。

例えば、積立投資信託、つみたてNISA(少額投資非課税制度)などがあります。少額からスタートできて、毎月一定額を積み立てて運用するため、長期間での資産形成が可能です。

さまざまな対策をして豊かな老後を送ろう

退職後の収入減少は避けられません。老後の暮らしが長期化する実情を踏まえ、老後破産を回避するためには何をすればよいか、十分に検討することが重要です。

家計の見直しによる節約や税金対策、資産形成など、できることはすべて行って、不安や心配を取り除かなければなりません。早い時期から計画的・多面的に老後に備え、豊かな暮らしを実現しましょう。

出典

国税庁 タックスアンサー(よくある税の質問) No.1600 公的年金等の課税関係「公的年金等に係る雑所得の速算表」

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー

プロバイダならOCN

プロバイダならOCN