前回の本連載では、「灯台下暗し」とも言える日本株のアクティブファンドについて取り上げたが、今回は新興国株式に焦点を当ててみたい。

「なぜこのタイミングで新興国なのか」と思われる方も多いかもしれないが、いま新興国を注目すべきと考える理由は大きく2つある。1つは、投資妙味のある国が分かりやすく絞られてきたということ。そしてもう1つは、米国株との「併せ持ち」による分散効果への期待である。まずは、「新興国」と投資信託の関係について整理しておこう。

投資信託の世界で新興国はどう扱われてきたか

投資信託の世界で、新興国が魅力ある投資対象としてはっきりと認識されるようになったのは、米ゴールドマン・サックス社が成長著しい新興国4か国(ブラジル、インド、ロシア、中国)をBRICsと名付けた2000年代初頭に遡る。ゴールドマン・サックスはこの時、2050年のGDP(国内総生産)のランキングが、1位から順に中国、米国、インド、日本、ブラジル、ロシアになると予測した。当時、この4カ国は所得水準の観点からまだ開発途上国の域を出ていないとの見方も強かったが、語感の良さも相まって、良くも悪くも「BRICs」という単語が独り歩きし、経済成長の可能性を秘めた国として注目されるようになった。

ちなみに、「開発途上国」とは一般的に、OECD(経済開発協力機構)が発表している「ODA(政府開発援助)受け取り国リスト(DAC List of ODA Recipients)」に掲載されている国を指す。3年ごとに公表されるこのリストに掲載されている国の中でも、特に経済成長が期待される国を新興国と呼ぶ。

BRICsから“R”が消えた経緯を振り返る

2023年5月現在、BRICsの4カ国のうち、ロシアを除く3カ国はOECDの「主要パートナー国」としてOECDの組織内で行われる政策議論に参加している。他方、ロシアは1996年に加盟申請を行い、2007年から加盟審査プロセスも開始されたものの、2014年のロシアによる一方的なクリミアの「併合」を受けて凍結。その後、2022年のウクライナ侵攻を受け、正式に加盟審査プロセスが終了し、完全に「非加盟国」となった。

その後ロシアは、ウクライナ侵攻をめぐる国際的な制裁を受け、金融市場からも事実上の撤退を余儀なくされた。主要インデックスからの除外がその一例だ。

インデックスファンドのベンチマークでもおなじみのMSCI指数の算出元であるMSCI(モルガン・スタンレー・キャピタル・インターナショナル)社は、2022年3月9日の取引終了後にロシア株式を新興国(エマージング)から除外した。この時は「フロンティア」(「エマージング」に採用されていない国のうち、成長の伸びしろがあり、かつ外国人投資家が投資可能な国々)よりもさらに下に位置する「スタンドアローン」(資本移動に規制があり流動性も極めて低い「孤立した」市場)へと二段階降格がなされたのだが、今年3月にはついに「スタンドアローン」からも除外され、MSCI社のカバレッジから完全に外れた。

BRICs諸国を投資対象とする投資信託も、国際金融市場におけるロシア関連銘柄の取引が困難になっている実情を鑑み、すでにロシア関連資産を実質ゼロ評価としている。また、直近ではHSBCアセットマネジメントとシュローダー・インベストメント・マネジメントが、以下のファンドについて、投資対象国からロシアを除外するとともにファンド名を変更した。

・「HSBC BRICs ファンド」→「HSBC BICs ファンド」

・「HSBC 新BRICs ファンド」→「HSBC 新BICs ファンド」

・「シュローダーBRICs株式ファンド」→「シュローダーBICs株式ファンド」

以上の通り、約20年の年月を経てBRICsからついに“R”が除外された一方、中国とインドは躍進を遂げ、「新興国」の勢力図も大きく変わった。ブラジルに関しては評価が分かれるところだが、少なくとも投資信託を通じた投資対象として見た場合、今や「新興国」は事実上、中国とインドを指すと言っても決して過言ではない。ファンドの本数で見ても、両国に関しては十分な選択肢が用意されている。

インデックスは「昨日までの成功者の集合体」なのか

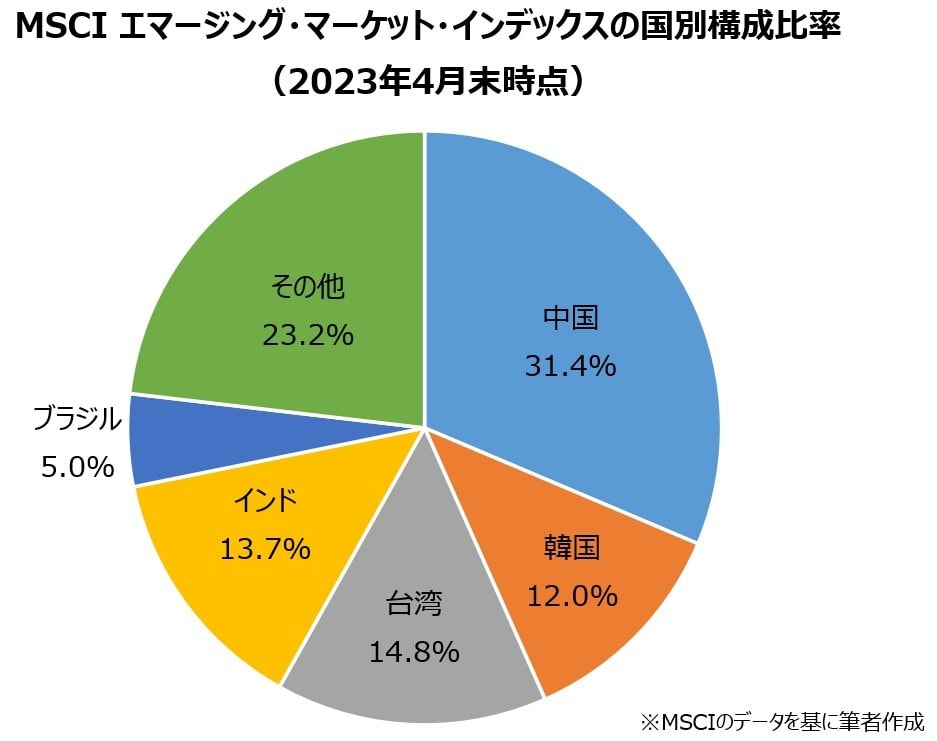

先述したMSCIの代表的な新興国株式指数「MSCI エマージング・マーケット指数」の国別構成比を確認すると、中国は全体の31.4%、インドは13.7%を占める。

この時点で、特にインドの構成比率が想像よりも低いと感じた方も多いだろう。これこそがインデックス投資の弱点である。株式インデックスで主流の時価総額加重型は、あくまでもいま現在の市場価値の実態を表すものであって、将来の成長性や期待値は加味されていない。

時価総額加重型のインデックスは、「昨日までの成功者の集合体」と揶揄されることもある。先進国の場合、「昨日」も「今日」も大きく変わらないが、先のBRICsの例からも分かるように、新興国は数年単位で登場人物が入れ替わる可能性がある。

以上を踏まえると、こと新興国に関しては、インデックスで「ざっくり」と全体に投資するのではなく、期待を込めてピンポイントで投資対象国を「選別」することも視野に入れて良いだろう。

最後に、中国株式と米国株式の連動性が低下しているという点についても触れておこう。

両国の株式の連動性低下は、コロナ政策の方向性と、その結果としての景気回復のフェーズの違いが主な要因だが、奇しくもコロナ禍で進んだ両国の経済面における分断(デカップリング)がそのまま株式市場にも反映されている。心情としてどう感じるかはともかく、すでに米国株式を保有していて地域分散を検討しているのであれば、中国株式は非常に分かりやすい分散対象になり得るだろう。

プロバイダならOCN

プロバイダならOCN

![ライフハッカー[日本版]](https://img.news.goo.ne.jp/image_proxy/compress/q_80/picture/lifehacker/s_lifehacker_2404_which_popular_stocks_to_choose_in_nisa.jpg)